Macri afirma que “conviene fortalecer al país y no quedar tan expuestos a la volatilidad externa”. Esta fue una de sus declaraciones que hizo a la Radio San Pedro en el marco del 111 aniversario de la Ciudad Bonaerense. Suena casi hasta una linda expresión de deseo. Es como el alcohólico que dice que debe dejar el vicio pero en verdad no encuentra la forma de dejarlo. Perpetuar en el tiempo un modelo en el que el déficit fiscal es cubierto emitiendo deuda externa inevitablemente nos lleva a exponernos a esa volatilidad que tanto incomoda al gobierno.

Cada vez estamos más lejos de aquel momento en el que al país le convenía endeudarse aprovechando el contexto de tasas de interés bajas en el mundo. Ahora, con una Reserva Federal que sube la tasa de referencia sin prisa pero sin pausa, la vida de los países emergentes se empieza a complicar. Se da la famosa “aspiradora de dólares” cuando los inversores salen de los países emergentes atraídos por las altas tasas de EEUU y, a su vez, quienes estaban tomando dinero prestado en dólares para hacer carry trade desarman posiciones y se marchan. Los primeros que van a caer son los que tengan las economías más débiles y dependientes del financiamiento externo. En ese sentido, Argentina encabeza la lista.

La guerra comercial de EEUU con China podría ayudar a que se dé el milagro del aumento de las exportaciones aprovechando la imposición de tarifas que le quitarían competitividad a la producción del país del norte, pero nuevamente caemos en un evento atado a circunstancias externas.

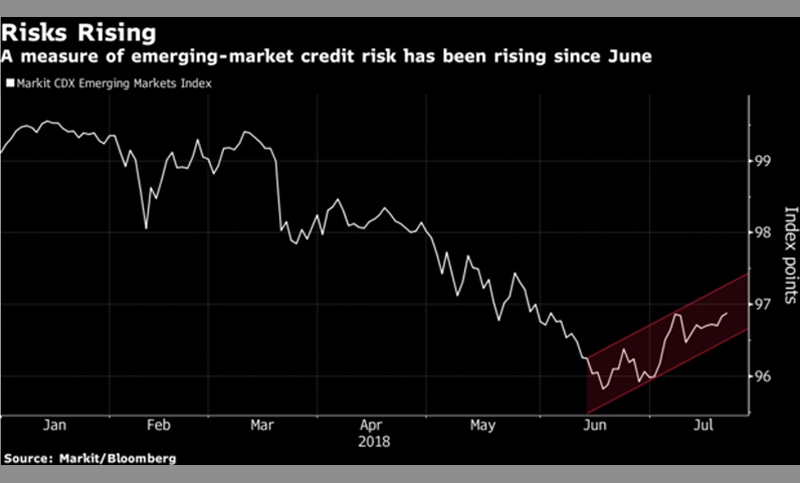

Algunos analistas a nivel mundial empiezan a mostrar su preocupación y pronostican el aumento de tasas de default para el 2019 y 2020. A continuación, podemos ver el gráfico de Bloomberg mostrando cómo el riesgo crediticio de los países emergentes ha ido en aumento desde junio.

En estos últimos años de política monetaria acomodativa a nivel mundial y de bajas tasas de interés, el desafío de los inversores era buscar buena renta. En ese contexto y con la promesa de apertura a los mercados internacionales apenas asumió el gobierno Macri, la deuda argentina se volvió atractiva. Pero esas buenas épocas de exceso de liquidez no duran para siempre y justamente ahora están llegando a su fin.

De acuerdo a la calificadora de riesgo Moody’s, el fortalecimiento del dólar y la volatilidad cambiaria es uno de los disparadores de defaults en los mercados emergentes. ¿Por qué? Porque cada vez se vuelve más difícil hacer frente al pago de la deuda denominada en dólares en países con monedas devaluadas. Y esto no sólo aplica para la deuda soberana, recordemos que muchas de las empresas privadas también tomaron deuda en moneda dura y eventualmente buscarán hacer frente al rollover de deuda.

No hay dudas de que en lo que respecta a voluntad de pago, este es uno de los gobiernos que más la va a tener porque trabajan para el afuera, para el inversor externo. Pero no alcanza con la voluntad sino que también tiene que haber capacidad de pago y un contexto internacional que no se vuelva completamente en contra cuando el año que viene toque lidiar con el refinanciamiento. Más allá de los problemas locales irresueltos en relación al déficit fiscal y la inflación, lamentablemente hay variables externas que por cómo está armado el modelo nos van a afectar mucho más que a los demás países de la región.